802张罚单,罚没5.92亿元!截至10月底国家金融监督管理总局处罚情况全解读

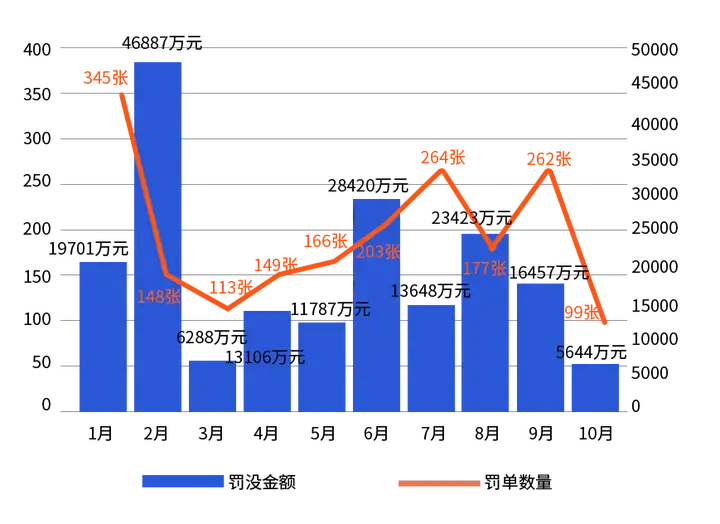

2023年第三季度以来(截至2023年10月26日),国家金融监督管理总局及其派出机构对银行业金融机构共开出罚单802张(不含对保险公司或个人的处罚),共涉及机构数量665家,罚没总金额5.92亿元。本文将从总体情况、受罚机构和处罚原因三方面展开分析。

Part.1 总体情况分析

总体来看,2023年第三季度由机关机构(国家金融监督管理总局机关)开出的罚单共计8张,罚没总金额1.39亿,本级机构(国家金融监督管理总局省级以及计划单列市级监管局)开出罚单共251张,罚没总金额1.88亿,分局本级机构(国家金融监督管理总局地级市监管分局)开出罚单543张,罚没总金额2.65亿。

其中,百万级以上罚单共105张,累计罚没金额共3.15亿元,占本季度罚没总金额的53.2%,罚没金额在500万以上的共8张,共计1.49亿元,最大单笔罚单金额4780万元。

总体来看,单月罚单数量呈先增加后减少再增加的趋势,7-10月份的处罚中,8月的处罚总金额最高。

Part.2 受罚机构分布

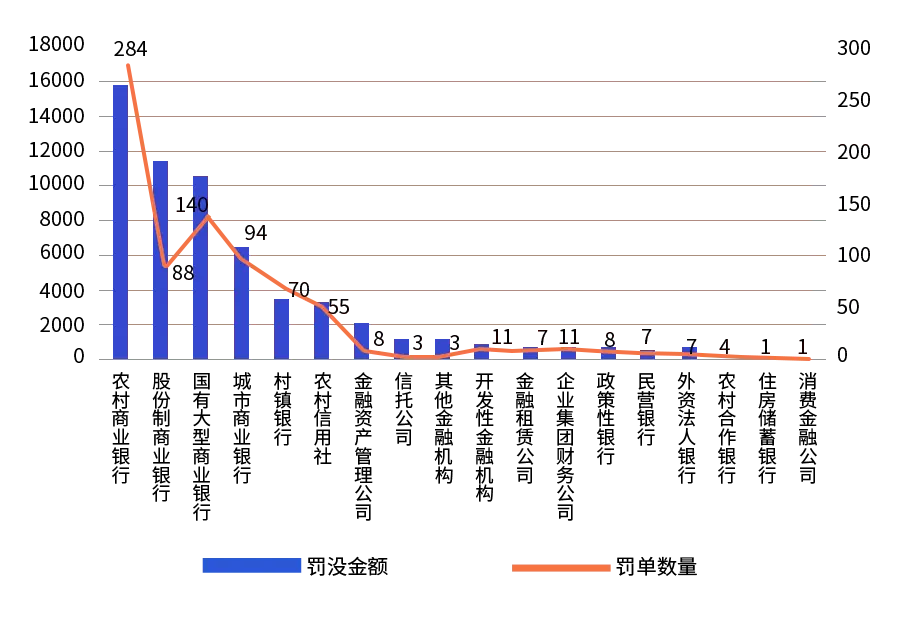

本季度处罚共涉及18类银行业金融机构,农村商业银行、股份制商业银行、国有大型商业银行以及城市商业银行为主要受罚对象类型,其中农村商业银行受罚次数排名第一,罚单数量为284张,共占罚单总数的35.41%。罚没金额在500万以上的罚单涉及的机构类型包括股份制商业银行、金融资产管理公司、国有大型商业银行、城市商业银行、信托公司、其他金融机构。

Part.3 处罚原因分析

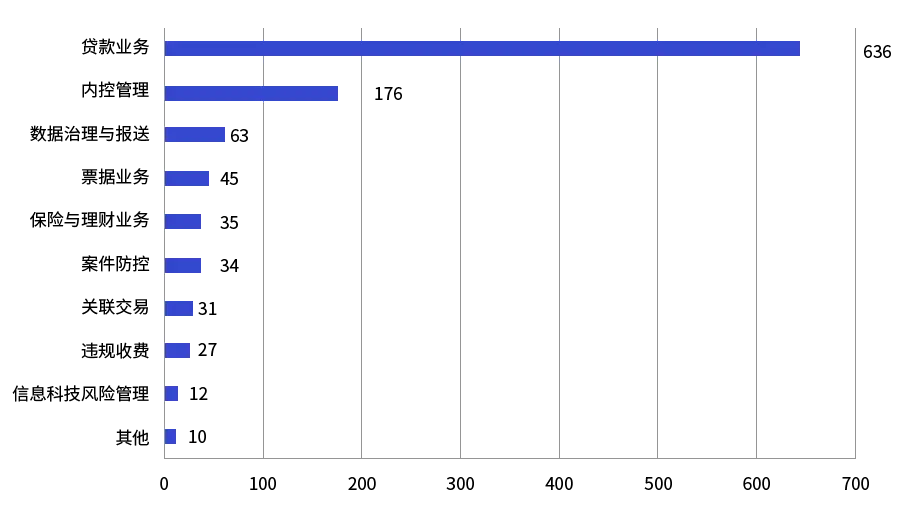

我们将本季度处罚事由按业务类型细分为贷款业务、内控管理、数据治理与报送、票据业务、保险与理财业务、案件防控、关联交易、违规收费、信息科技风险管理、其他等10类处罚原因,可以看到监贷款业务、内控管理、数据治理与报送成为受罚的主要原因,处罚金额在500万以上2000万以下的罚单共5张,处罚事由集中在贷款业务和内控管理两方面,罚没金额超过2000万的罚单有3张,处罚事由集中在贷款业务、内控管理和数据治理与报送三方面。

注:因同一张罚单中的处罚事由包含多个处罚要点,涉及罚单数量存在重复统计。

具体来看一下每类业务下具体处罚的原因点。

一、贷款业务

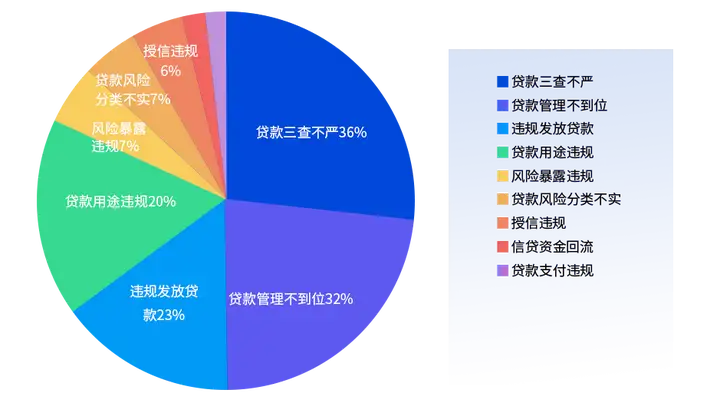

贷款业务领域中,主要处罚事由按照处罚频次排名前三的是贷款三查不严、贷款管理不到位、违规发放贷款等,如图4所示,而处罚金额500万以上2000万以下罚单的处罚事由主要集中在违规发放贷款、贷款用途违规、贷款风险分类不实三个方面,单笔罚单金额超2000万的处罚事由主要是违规发放贷款、信贷资金回流两个方面。

其中贷款三查不严包括贷前调查不严、贷时审查不严、贷后检查不严三个方面。其中贷前调查不严处罚最为严重,包括未发现贷款资料不真实、未严格落实授信批复的放款前提条件、对借款人的还款能力和资金来源评估不足、未对押品权证的真实性认真审核等。

贷款管理不到位主要是指贷款管理不审慎、贷款管理流于形式和未及时跟进贷款用途,导致的后果包括贷款形成不良、信贷资金被挪用等。

违规发放贷款分为三种类型:

01 向不合格的对象发放贷款,如不符合资质的借款人、关系人、银行员工,以及不具备条件的项目等;

02 发放流程不合格,如未执行面签制度、违规贷款未整改收回情况下继续违规发放贷款、跨经营区域发放贷款等;

03 发放的贷款不合格,如发放无指定用途的贷款、发放大额风险暴露超标贷款、发放借名贷款等。

在违规发放贷款方面,本季度的3张千万罚单的处罚事由集中在发放不合格贷款方面,如违规发放房地产贷款、流动性资金贷款、固定资产贷款等,违规发放的贷款均与房地产领域有关。

贷款用途违规的处罚事由集中在贷款资金流入房地产领域、流入股市、贷款资金转存银票保证金等。

二、内控管理

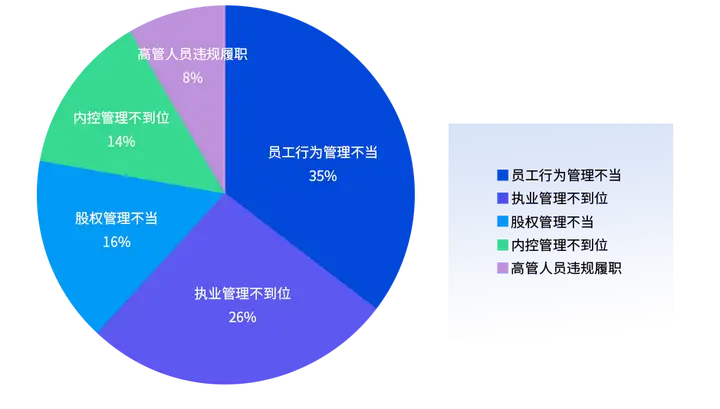

内控管理领域中,主要处罚事由按照处罚频次排序分别是:员工行为管理不到位、执业管理不到位、股权管理不当、内控管理不到位、高管人员违规履职,而单笔罚金超过500万元以上的事由主要是内控管理不到位、高管人员违规履职。

其中员工行为管理不到位主要涉及三方面:

01 员工从事违法行为,发生涉刑案件;

02 员工行为不合规,如违规发放贷款、与客户发生非正常资金往来、借用亲属账户并代客操作过渡资金等;

03 员工行为排查流于形式。

执业管理不到位包括未按规定进行执业登记、未经批准更换场所、未经批准自行停业、未经批准设立分支机构、许可证遗失。

股权管理不当包括三种类型:

01 是入股资金来源核查不严,如以贷入股、非自有资金入股、变相接受本行股权质押;

02 股东持股比例管理不审慎,导致股东及其关联方超比例持股;

03 股东管理不到位,如股东违规对外质押股权等。

内控管理不到位涉及内控制度建设不到位、内控制度执行不严格、对屡查屡犯问题责任人问责不到位等。高管人员违规履职,包括未经任职资格核准而履职、高管未履职尽责、高管任职超时限等。

三、数据治理与报送

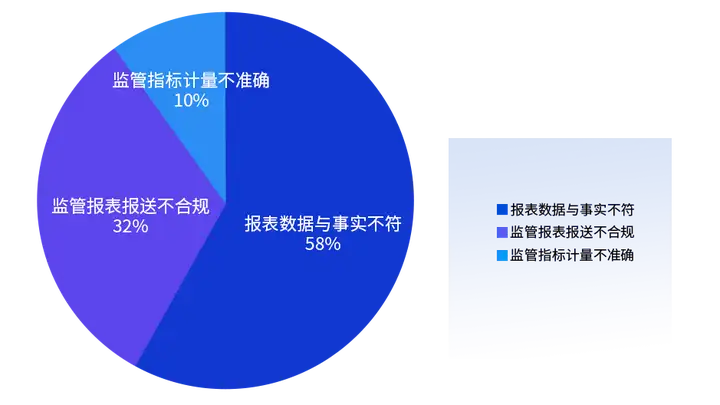

随着监管机构对数据质量管控的要求越来越严格,数据治理与报送相关的处罚也在不断增加,主要的处罚事由包括报表数据与事实不符、监管报表报送不合规、监管指标计量不准确三方面。第三季度关于数据治理的最大罚单,处罚对象为股份制商业银行,处罚事由为小微企业划型不准确和虚增存贷款规模,罚款总金额为2340万,为该领域2023年以来的最大单笔罚单,足见监管对数据质量的重视。

其中,与事实不符的数据类型包括普惠型小微企业贷款数据、涉农贷款数据、房地产贷款数据、互联网保险业务数据等,计量不准确的监管报送模块包括1104报表和EAST报表等,报表报送不合规的处罚事由主要为虚增存贷款规模、向监管部门提供虚假报表、错报漏报等。

四、其他领域

票据业务领域中,处罚事由主要包括五方面:

01 票据业务贸易背景不真实;

02 保证金资金来源不当,如来源于贷款、银行承兑汇票转让款;

03 违规签发票据;

04 违规收取费用,如向小微企业收取银行承兑汇票风险敞口管理费;

05 贴现资金回流至出票人。

保险代销与理财业务领域中处罚事由,主要包括三方面:

01 存在违法违规行为,如欺骗投保人、给予投保人合同约定以外的其他利益、借贷搭售保险产品等;

02 理财产品管理不到位,如理财产品之间管理混乱、理财投资风险管理不到位、理财产品期限管理和估值方法不符合监管规定等;

03 未按规定流程办理业务,如未按要求为保险销售从业人员办理执业登记、网点未经授权代理意外伤害险业务、理财产品信息登记不及时等。

案件防控领域中,主要为涉刑案件未按规定报送、迟报、漏报、瞒报、案件风险排查流于形式等五种情形。关联交易中,主要的处罚事由为关联交易审批不规范和关联交易未按程序备案。违规收费领域中的处罚事由包括服务收费质价不符、违规收取贷款承诺费。

本季度新增了关于信息科技风险管理方面的处罚,包括两方面:

01 信息系统建设不足,如信息数据系统开发测试管理不到位;

02 信息科技风险管理不审慎,如发生信息科技突发事件应报未报。

其他领域包括违规保管客户物品、对监管发现问题整改措施不到位等问题。由于涉及以上业务领域处罚频次较少,本文不做重点分析。

从整体来看,本季度的罚单数量与罚没金额依旧维持在较高水平,这说明监管机构在规范银行业金融机构方面执行力度不减。从受罚机构来看,受罚最重的两大金融机构类型仍旧是农村商业银行和股份制商业银行,说明这两类金融机构的合规建设有待改进。

在处罚事由分析中,与贷款业务相关的罚单十分突出,罚单数量占比接近80%,紧随其后的受罚领域为内控管理和数据治理与报送。在贷款领域,处罚最严重的方面为贷款三查不严和违规发放贷款,这说明各银行业机构需要关注贷前和贷中环节的合规审查;在内控管理领域,处罚最严重的方面是高管人员违规履职,这说明各银行业机构需要完善高管人员的资格审核以及高管人员行为管控;在数据治理与报送领域中,处罚最严重的方面为报表数据与事实严重不符,督促各银行业机构加强数据管理。

此外,本季度处罚事由有两大突出重点:

01. 房地产领域处罚数量增多;

02. 新增关于信息科技风险管理方面的处罚。

未来各银行业机构需要更关注与房地产相关的业务,以及加强自身信息系统的建设。

2023年第二季度的中国货币政策报告指出,当前我国经济恢复常态化运转,未来货币政策将会聚焦于促进房地产市场平稳健康发展、防范化解重点领域金融风险等方面。从国家金融监督管理总局的各项处罚分析来看,近期的金融监督管理处罚将会对标政策走向,往房地产与银行数据建设方面发展。对银行业金融机构而言,亟需加强对房地产相关业务的合规性审查以及完善信息数据系统建设,切实提升防范金融风险和内控管理能力。